家族信託とは?司法書士がわかりやすく解説しました!

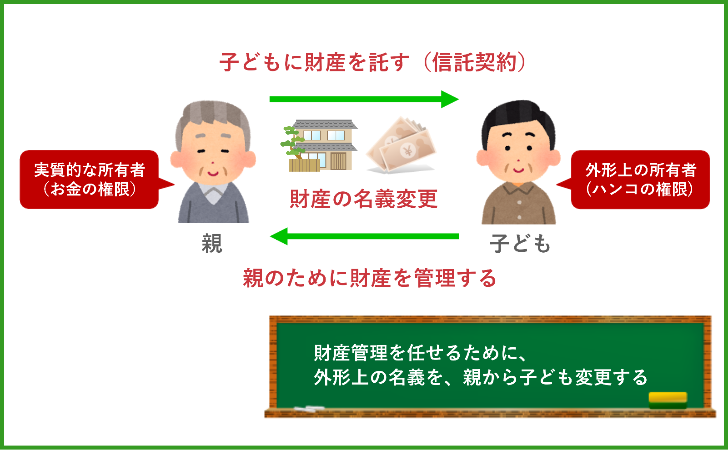

家族信託とは、自分の財産を信頼する人に託して、管理を任せる仕組みのことをいいます。その際、財産の名義変更も行うことに大きな特徴があります。

家族信託をすることによって、認知症による銀行口座や不動産の凍結リスクを回避することができます。

家族信託の仕組み

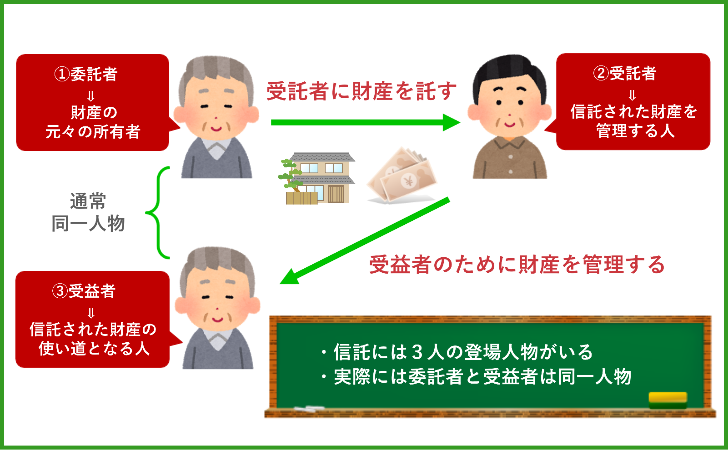

家族信託の登場人物は3人

家族信託というと、どうしても難しいイメージを持たれてしまいがちですが、実際はそれほど複雑なものではありません。

まず、家族信託には、委託者・受託者・受益者という3人の登場人物が出てきます。それぞれの役割は、以下のとおりとなります。

家族信託における3人の登場人物

- 委託者:財産の元々の所有者

- 受託者:信託された財産を管理する人

- 受益者:信託された財産の使い道となる人(通常、委託者と同一人物)

委託者(財産の元々の所有者)は、受託者(信託された財産を管理する人)に対し、自分の財産を託します。そして、受託者は、受益者(信託された財産の使い道となる人)のために信託された財産を管理します。

これが家族信託の基本的な仕組みとなります。

なお、家族信託の登場人物は3人ですが、通常、委託者と受益者が同一人物になるので、実質的な登場人物は2人となります。

したがって、親の認知症対策で家族信託をする場合には、以下のように、親を委託者兼受益者、子どもを受託者とするケースが多くなるものと思われます。

つまり、親が子どもに自分の財産を託し、子どもが親のために財産を管理する、というかたちになります。

受託者になれるのは家族だけ?

家族信託という言葉から、家族しか受託者になれないと思われがちですが、決してそのようなことはありません。法律上、受託者になることができないのは、未成年者・成年被後見人・被保佐人のみとなります。

子どもが外形上の所有者になる

ここで、家族信託の大きな特徴として、家族信託を始める際に、財産の名義を「委託者」から「受託者」、つまり「親」から「子供」に変更する、ということがあります。

信託をすることで、親は財産の所有者という扱いではなくなります。

ただし、当たり前のことですが、子どもは財産が自分の名義になったからといって、好き勝手に使えるというわけではありません。あくまでも、親のために財産を管理し、財産を有効活用していきます。

つまり、子どもは、財産の管理を行うためだけの「外形上の所有者」にすぎないのです。一方で、財産の使い道となる親については、「実質的な所有者」ということができます。

わかりやすく言うと、信託された財産について、子どもが「ハンコの権限」を、親が「お金の権限」を持つというイメージになります。

家族信託の3つの特徴

1:認知症になっても、財産が凍結されない!

なぜ、親が認知症になると預金が下ろせなくなったり、不動産が売却できなくなったりするのかというと、財産の所有者である「親」に対して、意思確認ができなくなるからでした。

この点において、家族信託をすると、財産の名義を受託者に変更するので、外形上は「子ども」が所有者となります。したがって、財産の所有者に対する意思確認も、「子ども」に対して行うこととなります。

一方で、財産の所有者ではなくなった「親」に対しては、もはや意思確認をする必要がなくなります。

そのため、家族信託をした後に親が認知症となっても、何の影響も受けることなく、成年後見制度を使うこともなく、子どもが財産管理を行うことができる、ということになります。

これが「親が認知症になっても財産が凍結されない」という家族信託のもっとも大きな特徴になります。

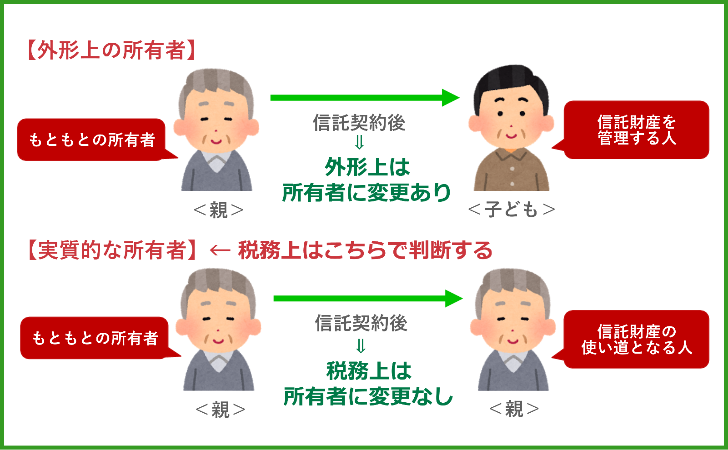

2:財産の名義変更をしても、贈与税がかからない!

家族信託をすると、財産の名義が「親」から「子ども」に変更されるので、贈与税がかかってしまうのではないかとも思われます。

しかしながら、家族信託では、名義変更をしても贈与税は発生しません。なぜなら、贈与税が発生するかどうかの税務上の判断は、外形上の所有者ではなく、実質的な所有者を基準にして考えるからです。

この点、家族信託における実質的な所有者は、財産の使い道である受益者、つまり「親」でした。ということは、外形上は「親」から「子」へ所有者が変更されたものの、税務上は「親」のまま所有者に変更はなかった、という扱いになります。

したがって、所有者に変更がなかった以上、贈与税もかからないことになります。

以上のような考え方で贈与税が発生しませんが、もっと簡単にいうと、子どもは、あくまでも財産を管理するためだけに所有者となったので、贈与には当たらないということになります。

委託者と受益者が異なる場合

なお、委託者と受益者を異なる人物にして家族信託をした場合、税務上、委託者から受益者に対して贈与があったものとみなされ、家族信託開始の時点で贈与税が発生することとなります。

委託者と受益者が異なる場合

なお、委託者と受益者を異なる人物にして家族信託をした場合、税務上、委託者から受益者に対して贈与があったものとみなされ、家族信託開始の時点で贈与税が発生することとなります。

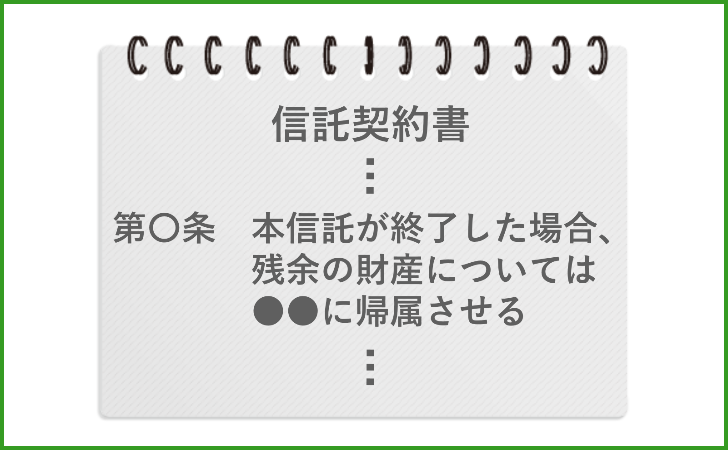

3:遺言書を作ったことになる!

家族信託を始める際には、委託者と受託者の間で信託契約書を作ることとなります。したがって、通常は、親子間での契約になることが多いものと思われます。

そして、信託契約書には、信託が終了した際に残っていた財産の引き継ぎ先を定めておくことができます。たとえば、「本信託が終了した場合、残余の財産については●●に帰属させる」 というような条項を入れておきます。

このようにして財産の引き継ぎ先を決めておけば、遺言書を作っておいたのと同じことになります。つまり、一般的な相続手続のように、相続人全員による遺産分割協議を行うことなく、財産の引き継ぎが可能となります。

したがって、親が死亡したら信託を終了させるとともに、引き継ぎ先として子どもを指定しておけば、基本的に、その子どもが財産を取得することになります。もし、他に相続人がいたとしても、その者からハンコをもらう必要もありません。

信託していなかった財産について

遺言書を作ったことになるのは、あくまでも「信託していた財産」についてです。信託していなかった財産については、通常どおり、相続人全員による遺産分割協議が必要となります。

まとめ

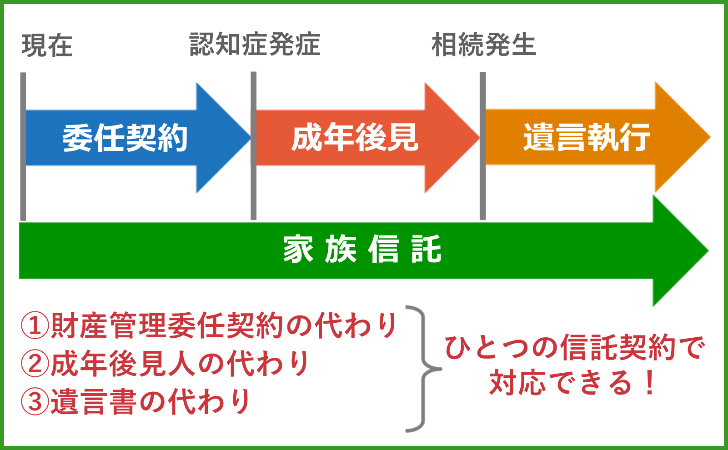

ひとつの信託契約で、現在から相続発生後までカバーできる!

家族信託は、現在の財産管理から、相続発生後の財産承継に至るまでにおいて、「財産管理委任契約」、「成年後見人」、「遺言書」の代わりとなる機能を備えています。

家族信託をしないでこれらの制度を利用しようとすると、それぞれ別個の手続きを必要としますが、家族信託を使うと、ひとつの信託契約の中に、これらの内容をすべて盛り込むことができます。

家族信託はこんな場面で活用できる!

家族信託の最大のメリットは、もともとの財産の所有者(委託者)が認知症になっても財産が凍結されず、受託者が管理を行うことができる点にあります。

したがって、以下のような場面で家族信託が活用されることが期待されます。

家族信託はこのような場面で役立ちます!

- 認知症に備えて、今のうちから財産管理を家族に任せたい

- 家族が認知症になったときに、預金が下せなくなるのを防ぎたい

- 家族が認知症になっても、成年後見を使わずに財産を管理したい

- 施設費用等が必要になった時に、不動産を売却できるようにしておきたい

- 家族と共有名義で持っている不動産を、スムーズに売却できるようにしておきたい